Werkkostenregeling 2018

Eén fout kan goed fout zijn!

In onze vorige nieuwsbrief hebben we reeds aan u medegedeeld dat de werkkostenregeling met ingang van dit jaar weinig verandering heeft ondergaan. Naar aanleiding van een uitgebreide evaluatie van de werkkostenregeling, heeft het kabinet besloten geen wijzigingen in de regeling aan te brengen, met uitzondering van een verruiming van het loonbegrip.

Naast deze evaluatie door het kabinet, hebben ook onderzoeken plaatsgevonden onder werkgevers naar de aanwezige kennis op het gebied van de werkkostenregeling en de toepassing hiervan binnen de eigen organisatie. De uitkomsten van deze onderzoeken laten geen al te positief beeld zien. Kennis over de werkkostenregeling is bij veel van de in de onderzoeken betrokken werkgevers nog niet op orde. Verder volgt uit de onderzoeksresultaten dat het regelmatig voorkomt dat de administratieve inrichting gebreken vertoont en dat de interne communicatie en het dragen van de gezamenlijke verantwoordelijkheid nog sterk voor verbetering vatbaar zijn. En de eerlijkheid gebiedt ons te zeggen dat de onderzoeksresultaten in lijn liggen met onze eigen ervaringen uit de praktijk.

In deze nieuwsbrief vestigen wij de aandacht op de werkkostenregeling 2018 en de wijze waarop de Belastingdienst haar huidige looncontroles uitvoert (geldeenheidssteekproef). Wij bieden u ook een handreiking hoe u toekomstige naheffingen en boetes tot een minimum kunt beperken.

Werkkostenregeling 2018

De per 1 januari 2015 geldende werkkostenregeling kende op dat moment de volgende definitie van het begrip loon: “Loon is al hetgeen uit een dienstbetrekking of een vroegere dienstbetrekking wordt genoten”.

Met ingang van 1 januari 2018 is het loonbegrip verruimd en luidt nu als volgt: “Loon is al hetgeen uit een dienstbetrekking of een vroegere dienstbetrekking wordt genoten, daaronder mede begrepen hetgeen wordt vergoed of verstrekt in het kader van de dienstbetrekking”.

De verandering bestaat uit de toevoeging achter de komma. Hiermee geeft de wetgever aan dat in beginsel alles wat een werkgever aan een werknemer verstrekt, vergoedt of ter beschikking stelt loon vormt. Dat geldt ook voor vergoedingen en verstrekkingen die geen beloningselement bevatten of een (privé) voordeel opleveren, deze behoren in eerste instantie tot het loon.

Deze ruime definitie van het loonbegrip zou voor de praktijk verstrekkende gevolgen kunnen hebben. Zo zouden bijvoorbeeld de kosten voor de muuraankleding op kantoor of de wasgelegenheid op de werkplek, onder het bereik van de werkkostenregeling kunnen vallen. Om dit soort zaken buiten de heffing te laten, moeten deze afzonderlijk worden vrijgesteld of het voordeel hiervan op nihil worden gesteld. Om bepaalde werkkosten niet als loon te beschouwen heeft de wetgever de intermediaire kosten (in opdracht betaald voor de werkgever), de gerichte vrijstellingen (een tiental werkkosten), nihilwaarderingen (werkplekinrichting) en het noodzakelijkheidscriterium in de wetgeving opgenomen. Voor alle vergoedingen en verstrekkingen uit de inmiddels vervallen regeling zoals die vóór de WKR gold, heeft de wetgever een bedrag ter hoogte van 1,2% van het fiscaal loon (veelal kolom 14 van de loonstaat) als forfaitaire (vrije) ruimte aangewezen, alvorens een eindheffing van 80% moet worden toegepast.

Tip!

Leg de noodzakelijkheid van de vergoeding/verstrekking/terbeschikkingstelling van tevoren schriftelijk vast. Voor bestuurders en commissarissen geldt overigens als additionele voorwaarde dat de voorzieningen ook gebruikelijk moeten zijn.

Uit de reeds aangehaalde onderzoeksresultaten blijkt dat er nogal wat misverstanden bestaan rondom de werkkostenregeling. Enkele voorbeelden hiervan zijn:

- De accountant/salarisadministrateur regelt dat allemaal voor mijDeze stelling is helaas niet altijd helemaal correct. Het is voor de accountant of salarisadministrateur vaak niet mogelijk om een volledig beeld te krijgen van de feiten en omstandigheden bij de werkgever, die van belang zijn voor de juiste toepassing van de werkkostenregeling. De werkgever is degene die bepaalde arbeidsvoorwaarden afspreekt, aanpast of schrapt waarbij vaak achteraf pas duidelijk wordt wat de financiële gevolgen daarvan zijn voor de toepassing van de werkkostenregeling.

- Ik kijk bij het opmaken van de jaarrekening wel wat in de vrije ruimte gaatHelaas, maar dat gaat niet goed. De Belastingdienst geeft aan dat op het moment dat de werknemer een vergoeding of verstrekking ontvangt, de werkgever de keuze moet maken of hij deze wel of niet als eindheffingsbestanddeel wil aanwijzen.Als het aanwijzen niet tijdig is gebeurd, kan dat leiden tot vervelende naheffingen en wellicht zelfs boetes!

- De 80% eindheffing kost mij als werkgever veel geldDe werkgever kan kiezen om bepaalde arbeidsvoorwaarden (werkkosten) aan te wijzen als eindheffingsbestanddeel. Dit is geen plicht, hij kan er ook voor kiezen om deze normaal te belasten bij de werknemer of te bruteren. Wat men vaak niet weet is dat het toepassen van 80% eindheffing vaak juist voordelig is.

- De werknemer betaalt de fiets van de zaak toch zelfe in de oude cafetariaregelingen voorkomende fiets, bedrijfsfitness of vakbondscontributie is bij invoering van de werkkostenregeling niet meer onbelast uit te ruilen met bruto looncomponenten. Om dit soort regelingen voor werknemers toch gunstig aan te bieden, zouden deze aangewezen kunnen worden als eindheffingsbestanddeel. Zodoende vallen deze in de vrije ruimte, waardoor het voordeel mogelijk (deels) onbelast kan blijven.

- Een klein foutje maakt toch niets uitLet op: zelfs één enkel foutief geboekt bonnetje of niet (tijdig) aangewezen vergoeding of verstrekking, al is het maar een klein bedrag, kan bij een controle door de Belastingdienst leiden tot een correctie van tienduizenden euro’s. Dit is het gevolg van de nieuwe controlemethodiek van de Belastingdienst.

Controlemethodiek werkkostenregeling Belastingdienst

Bij de vroegere onderzoeksmethode van de Belastingdienst bleef de schade meestal beperkt tot de gevonden fout. Eventueel vond er nog een extrapolatie plaats naar de niet gecontroleerde jaren.

De huidige controlemethode ziet er anders uit. De Belastingdienst hanteert nu de ‘geldeenheidsteekproef’. De Belastingdienst kijkt niet meer naar individuele posten zoals declaraties, geschenken et cetera. Zij gaat nu uit van de geldeenheidsteekproef, deze is veel effectiever dan de oude methode. Hoe ziet deze geldeenheidsteekproef controle er uit?

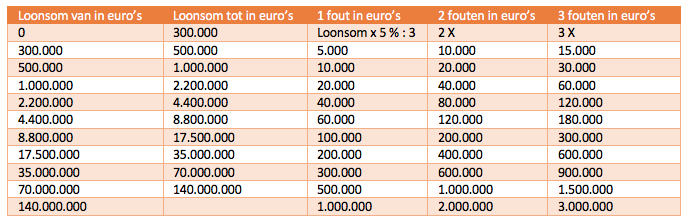

- De Belastingdienst heeft een tabel waaruit blijkt wat de mate van onzekerheid is bij een bepaalde loonsom;

- Verder gaat zij er van uit dat er geen fouten worden gemaakt en delen de gevonden geldswaarde uit de eerder genoemde tabel door 3 en bepalen zo het ‘interval’. Dit interval wordt gebruikt om het aantal te controleren euro’s in de boekhouding vast te stellen.

- Verder controleren zij bij toepassing van de moderne looncontrole de nettolonen plus de overige betalingen (crediteuren). Dit noemen zij de ‘populatie’.

- Door de ‘populatie’ te delen door het ‘interval’ wordt het aantal te controleren euro’s vastgesteld. Elke euro is daarbij representatief voor het interval en niet voor de toevallige boeking waar de euro toe behoort.

- Per getrokken euro wordt vastgesteld of, en zo ja, in hoeverre deze euro fout is. De fout in de bij de euro behorende boeking wordt daarbij omgeslagen naar de getrokken euro. Dus, is de boeking voor 50% onjuist, dan is de euro die deel uitmaakt van die boeking ook voor 50% onjuist.

- Omdat de getrokken euro representatief is voor het interval en het interval representatief is voor de hele populatie, wordt de meest waarschijnlijke fout in de populatie bepaald door de som van de foutfracties te vermenigvuldigen met het interval.

Voorbeeldcasus

| Loonsom | € 4.900.000 | |

| Bijbehorende interval | € 60.000 | (zie onderstaande tabel) |

| Populatie | € 3.600.000 | (som nettolonen en crediteurenbetalingen) |

| Ongebruikte vrije ruime | € 5.000 | |

| Geconstateerde fout | € 250 | (bloemen secretaresse dag niet aangewezen) |

Tabel gehanteerd door de Belastingdienst

Calculatie

- Aantal te controleren boekingen: € 3.600.000 : € 60.000 = 60 euro’s (boekingen)

- Er is één fout geconstateerd, het bedrag van € 250 is helemaal onjuist. Dat betekent dat de getrokken euro die onderdeel uit maakt van dit bedrag 100% fout is. Deze enkele fout duidt op een waarschijnlijke fout in de populatie van 1,00 * € 60.000 = € 60.000 niet € 250.

- De totale vrije ruimte bedraagt 1,2% van € 4.900.000 = € 58.800

De naheffing in deze casus is (€ 60.000 - € 5.000 (restant vrije ruimte)) x 80% = € 44.000. Dit is de naheffing bij slechts één enkele fout. Bij meerdere fouten loopt deze naheffing fors op.

Naast deze naheffing zal de Belastingdienst een verzuimboete opleggen voor een incorrecte aangifte en het niet tijdig betalen van belastingen. Afhankelijk van het verzuim kan de verzuimboete voor de incorrecte aangifte (artikel 67b AWR) maximaal € 1.319,00 bedragen en voor de te late betaling (artikel 67c AWR) maximaal € 5.278,00 bedragen. In het ergste geval kan er, indien sprake is van opzet of grove schuld, een vergrijpboete (artikel 67f AWR) worden opgelegd. Deze boete wordt in het concept controlerapport van de Belastingdienst opgenomen, waar u als werkgever op kunt reageren. Na de ontvangen reactie zal de Belastingdienst een definitieve boete vaststellen.

Controle op de werkkostenregeling

Voor een juiste toepassing van de werkkostenregeling is het essentieel dat er binnen uw organisatie voldoende kennis over de werkkostenregeling aanwezig is. Dit is noodzakelijk omdat zoals u heeft kunnen lezen, een klein foutje al zeer grote financiële gevolgen kan hebben. Met de WKR-scan van du ROI krijgt u meer inzicht in de huidige status van vastlegging in de financiële administratie. Maar wij bieden ook meer. Wij kunnen samen met onze WKR-specialist een ruimere check op uw administratie doen door middel van onze data-analysetool Gemstone. Deze software maakt het mogelijk om op dezelfde wijze als de Belastingdienst uw administratie te onderzoeken. Met Gemstone gaan wij zelfs nog een stap verder. Met de software kunnen wij op basis van WKR steekwoorden al een groot deel van uw administratie specifiek op WKR (verdachte) boekingen doorzoeken. Verder kunnen wij u ondersteunen bij het op niveau brengen van de benodigde WKR kennis binnen uw organisatie.

Wilt u hierover meer informatie of over de WKR in het algemeen, neem dan geheel vrijblijvend contact op met onze collega's Martijn Kuijer of Jo Seroo.